Обзор газового рынка за 3 квартал 2023 года

Полная готовность к предстоящей зиме

- Смешанная ценовая динамика в 3-м квартале

- Физические поставки газа на эту зиму обеспечены

- Спрос на газ в странах Балтии и в Финляндии вырос впервые после начала войны в Украине

- Забастовки в Австралии подчеркивают глобальность рынка СПГ

- Чего ожидать от предстоящей зимы?

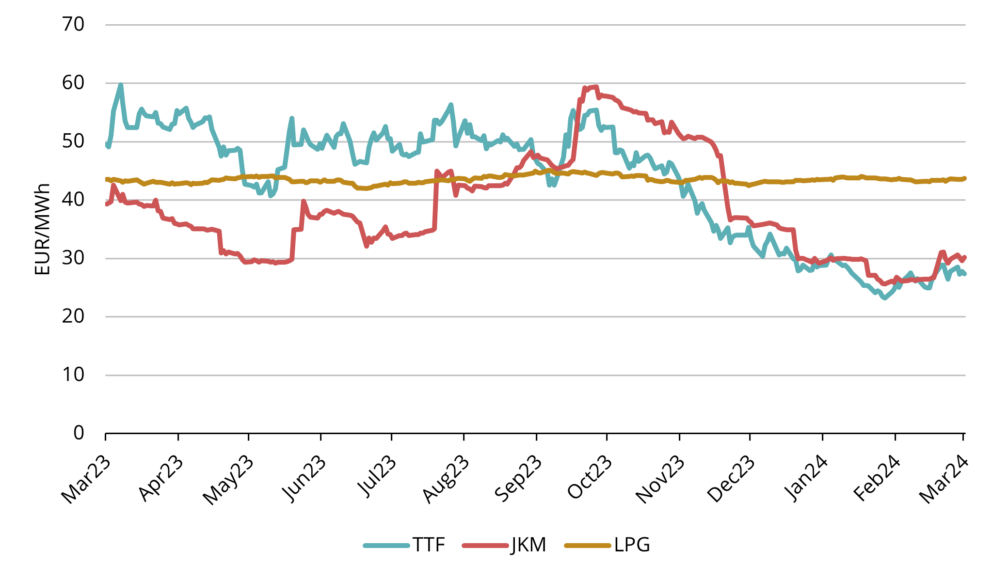

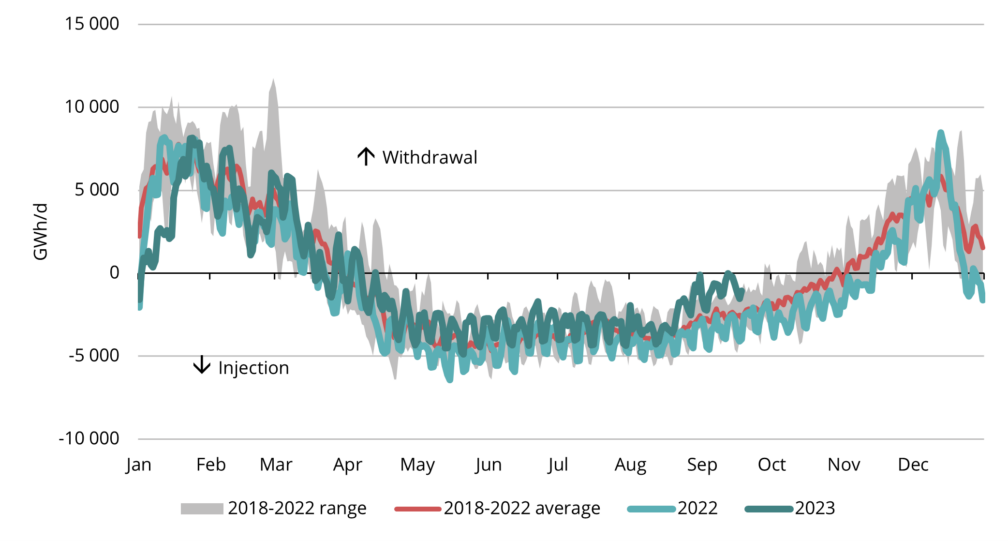

Рис. 1 Цены на газ, Refinitiv

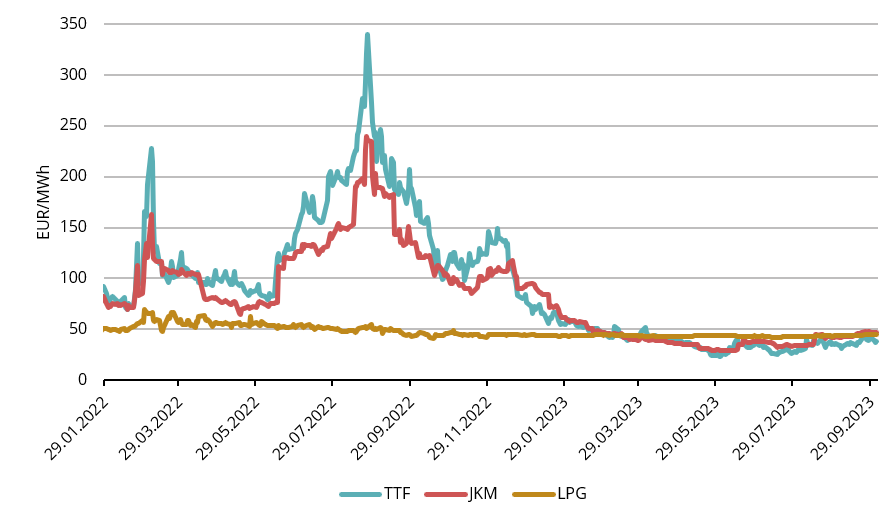

Смешанная ценовая динамика в 3-м квартале

Средняя европейская базовая цена природного газа TTF составляла 32,23 евро/МВт·ч для поставок в третьем квартале 2023 года. В июле, открывающем квартал, сохранялась наблюдаемая с конца лета 2022 года тенденция к уменьшению цен. Август снова напомнил нам о волатильности газовых рынков существенным 35-процентным скачком цен на поставки ближайших месяцев. Это было вызвано потенциальными перебоями в поставках в Австралии (рассмотрим это более детально в четвертом разделе).

Рис. 2 Форвардные цены на природный газ, Refinitiv

Форвардная цена TTF на ближайший полный месяц (ноябрь 2023) закрылась 29 сентября на отметке 41,859 евро/МВт·ч. В течение всего третьего квартала рынок демонстрировал смешанную ценовую динамику.

Проблемы с поставками, в частности техническое обслуживание на норвежских газовых промыслах и потенциальные перебои в экспорте австралийского СПГ, были компенсированы относительно стабильным сценарием спроса, поскольку хранилища заполнялись в постоянном темпе и без той спешки, которую мы наблюдали прошлым летом.

Если посмотреть на форвардную кривую, можно заметить, что в её первой части цены находятся в состоянии контанго, что предполагает рост цен зимой по сравнению с текущими спотовыми ценами. Цены в зимние месяцы по состоянию на 29 сентября находились в диапазоне 45–47 евро/МВт·ч (см. рис. 2).

Физические поставки газа на эту зиму обеспечены

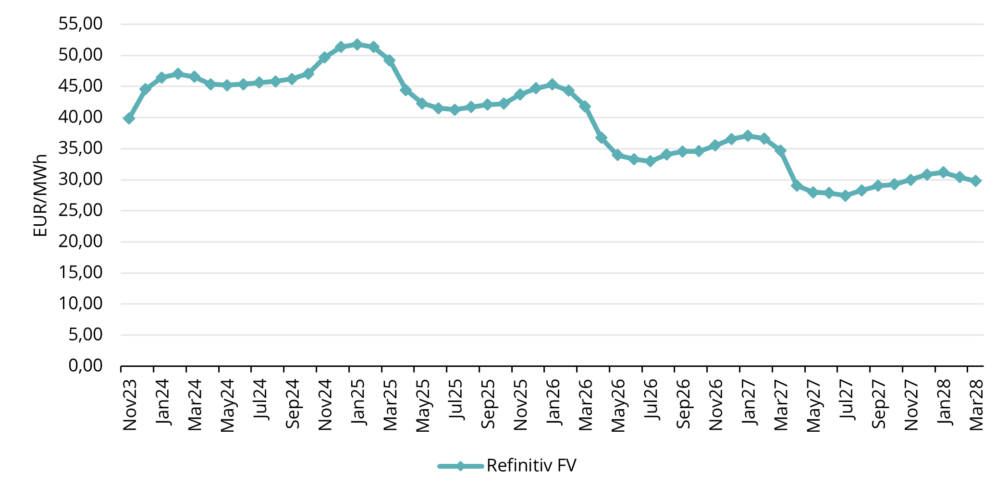

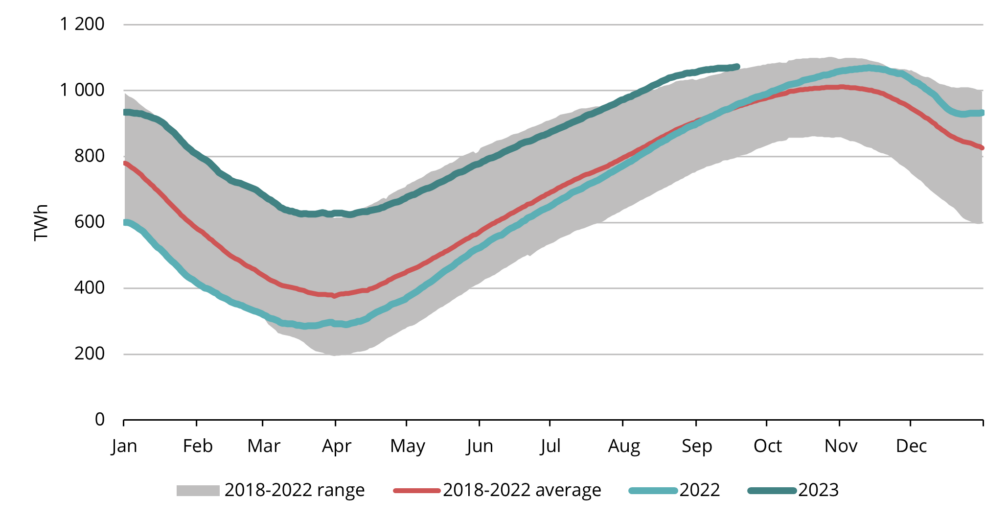

Газовые хранилища занимают центральное место в системе обеспечения надежности энергопоставок в Европе, тем более что зимой спрос вырастает из-за низких температур. Полагаться исключительно на грузы СПГ для удовлетворения потребностей в этот период повышенного спроса недостаточно. Таким образом, хранилища заполняются летом и примерно в ноябре переводятся в режим отбора, поскольку требуются дополнительные поставки (см. рис. 3). По состоянию на конец сентября хранилища в Северо-Западной Европе были заполнены почти на 95% (компания Refinitiv), что является значительно более высоким показателем, чем историческое среднее (см. рис. 4). Например, согласно нормативам Европейского союза к первому ноября должно быть заполнено 90% хранилищ. Это означает, что Европа смогла достичь практически наилучшего возможного сценария и полностью подготовлена к предстоящей зиме.

Рис. 3. Сезонные отборы и закачки в европейских хранилищах, 2018–2023, AGSI+

Рис. 4 Газ в европейских хранилищах, 2018–2023, AGSI+

Спрос на газ в странах Балтии и в Финляндии вырос впервые после начала войны в Украине

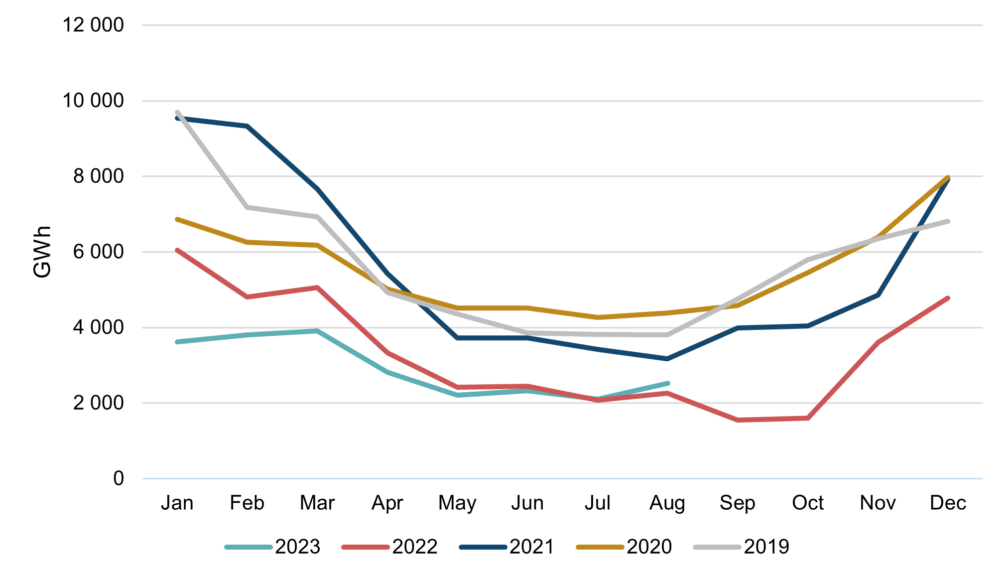

Рис. 5 Общее потребление газа в странах Балтии и Финляндии, 2019–2023, Argus

В июле 2023 года потребление газа в странах Европейского союза снизилось на 7% по сравнению с аналогичным периодом предыдущего года, подтверждая тенденцию к сокращению газопотребления на европейском рынке. Тем не менее, на нашем внутреннем рынке в июле наблюдался существенный сдвиг. Суммарное потребление газа в странах Балтии и в Финляндии превышало показатель того же месяца предыдущего года в первый месяц после войны на Украине. В июле рост по сравнению с тем же месяцем прошлого года составил около 1% (с 2,07 ТВт·ч до 2,1 ТВт·ч). В августе этот показатель вырос на 12%, сумев подняться с 2,27 ТВт·ч до 2,53 ТВт·ч. Тем не менее, оба значения существенно ниже показателей, которые наблюдались до 2022 года (см. рис. 5).

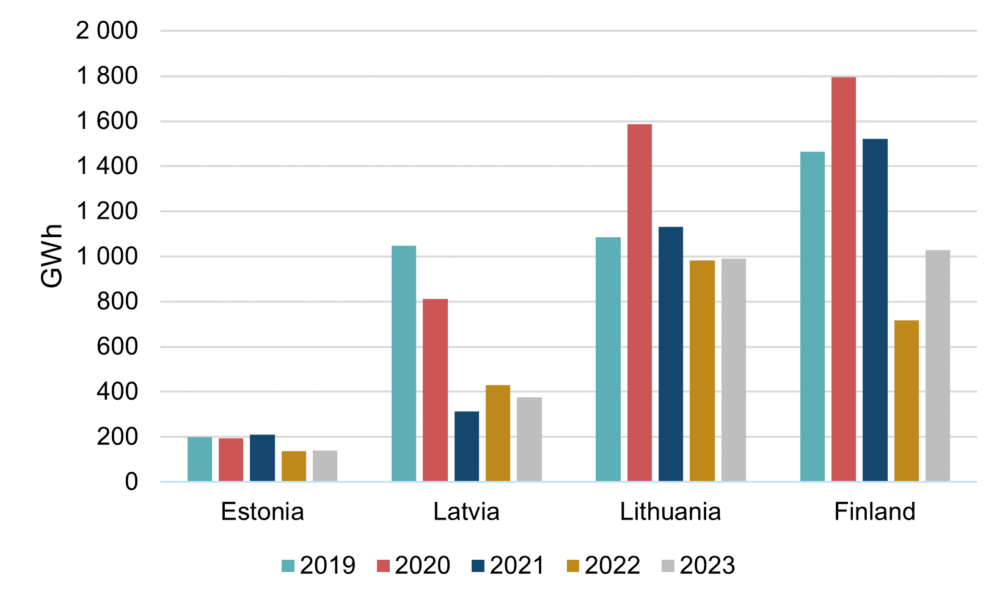

Рис. 6 Потребление газа в странах Балтии и Финляндии в августе, 2019–2023, Argus

Важно отметить, что варьирование показателей потребления между странами нашего региона весьма значительно. При более детальном рассмотрении потребления за август (см. рис. 6) можно заметить, что рост общего потребления в регионе по сравнению с предыдущим годом преимущественно произошел за счет Финляндии, где потребление за этот период выросло более чем на 43%. В Эстонии и Литве потребление в августе по сравнению с 2022 годом было относительно стабильным, тем временем в Латвии наблюдалось дальнейшее снижение потребления газа.

Основным двигателем заметного увеличения газопотребления в Финляндии является электроэнергетическое производство. Рекордный скачок цен на энергоресурсы в Финляндии в 2023 году значительно стимулировал газовую отрасль, как отмечено в источнике Argus. Анализируя перспективы общего восстановления спроса, можно заключить, что снижение цен активизирует возврат потребителей к использованию газа. Однако для стабильного восстановления спроса необходимо дополнительное понижение ценового уровня.

Забастовки в Австралии подчеркивают глобальность рынка СПГ

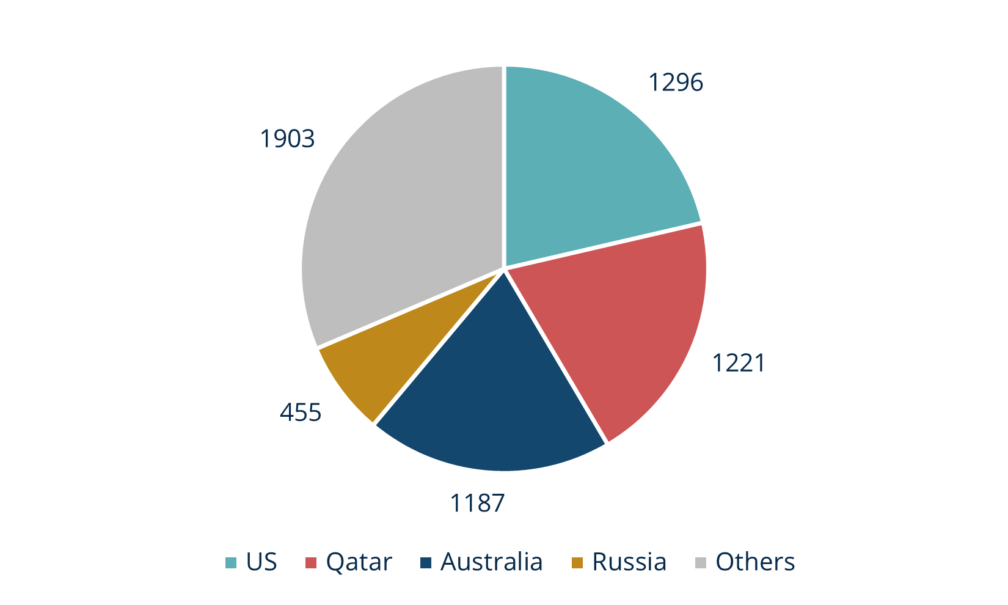

В августе два крупнейших производителя СПГ в Австралии, Chevron Corp. и Woodside Energy Group Ltd, столкнулись с угрозой забастовок, поскольку профсоюзы рабочих выразили недовольство текущими условиями труда. Если в 2022 году Австралия была крупнейшим экспортером СПГ, то сейчас с этой позиции ее сместили США и Катар. Тем не менее, Австралия все еще экспортирует около 20% мирового объема СПГ, в частности, в 2023 году ожидается, что их экспорт составит 1187 ТВт·ч (см. рис. 7). Примерно половина объема экспорта приходится на предприятия, принадлежащие компаниям Chevron и Woodside. Несмотря на то, что почти весь производимый в Австралии СПГ направляется на азиатские рынки, а не в Европу, европейские цены все равно значительно выросли: рост составил до 35%.

Рис. 7 Прогноз поставок СПГ (ТВт·ч), 2023, Argus

Это можно объяснить тем фактом, что Азия и Европа конкурируют за одни и те же мировые поставки СПГ. В случае если Австралия или другие поставщики, делающие поставки преимущественно в Азию, сократят производство, то Азия будет вынуждена обеспечить грузы, первоначально предназначавшиеся для Европы. Это неизбежно окажет давление в сторону повышения цен на всех рынках, включаю европейские.

Тем самым это подчеркивает глобальность рынка СПГ, поскольку сдвиги в поставках и спросе оказывают воздействие на цены во всех регионах. Поэтому в настоящее время европейские газовые рынки в гораздо большей степени подвержены влиянию событий, происходящих и на других континентах.

К счастью, Woodside быстро достигли соглашения с профсоюзом, что улучшило ситуацию на рынке и восстановило цены до уровня, наблюдаемого перед забастовками. Chevron и профсоюз рабочих были вынуждены привлечь комиссию по справедливому труду Австралии, однако стороны достигли соглашения и ситуация разрешилась, экспортные показатели СПГ Австралии в итоге не пострадали.

Чего ожидать от предстоящей зимы?

Зимний сезон обычно характеризуется ростом цен, однако текущие рыночные индикаторы не сигнализируют о значительных ценовых скачках. Форвардная кривая предполагает приблизительно 10-процентное увеличение цен (см. рис. 2). Стоит отметить, что цены на энергетических рынках во многом определяются погодными факторами, которые трудно предсказать. Это неизбежно приведёт к повседневной волатильности цен, что является характерным для энергетических рынков, поскольку флуктуации температуры сильно влияют на спрос. В более широком контексте следует отметить, что газовые хранилища практически полностью заполнены, что является ключевым фактором для обеспечения стабильности физических поставок. Дополнительно, в отличие от прошлой зимы, были разработаны новые логистические маршруты и запущены новые терминалы по всей Европе, включая терминал Inkoo в Финляндии, который начал работу этой весной. Эти факторы уменьшают вероятность физического дефицита газа и, следовательно, могут способствовать снижению цен в сравнении с предыдущей зимой.

Данный обзор рынка носит исключительно информационный характер. Мы стремимся добросовестно собирать наиболее существенную информацию из различных источников, но анализ не должен рассматриваться как совет или приниматься за единственную основу для каких-либо действий.